Драгоценные металлы

Драгоценные металлы → Инвестиции в золото

Инвестиции в золото

| Решение? | Бесконечное печатанье денег | Гиперинфляция | МВФ, ЕС и другие чудовища |

| Финальная или полная катастрофа | Хочешь спастись - инвестируй в ЗОЛОТО |

ХОЧЕШЬ СПАСТИСЬ - ИНВЕСТИРУЙ В ЗОЛОТО

Большинство крупных экономик мира, а также финансовые системы этих стран - БАНКРОТЫ!

Есть только одно решение, которое может спасти мировую экономику - это ЧУДО.

В настоящее время это единственный вариант при котором мир может избежать полного экономического краха.

Тех немногих, кто верит в это, да благословит их Господь Бог. Но поскольку это очень маловероятно, то большинство людей будут полагаться на правительства и центральные банки во имя спасения.

Но как можно поверить в то, что абсолютно некомпетентные и невежественные политики и главы центральных банков смогутчто ни будьизменить к лучшему?

В первую очередьэто они создали проблемы, и поэтому совершенно непригодны, чтобы выступать в роле ЧУДА.

Главной целью любого правительства является задача купить голоса избирателей и таким образом остаться у власти. Поэтому они не способны принимать правильные решения. А оппозиция, стремясь к власти,еще менее подходящий вариант, так как они будут лгать сквозь зубы и обещать все блага, чтобы только быть избранными. (Мы знаем, что есть исключения, как Рон Пол(RonPaul), но избиратели, скорее всего, посчитают его таблетку слишком большой что бы проглотить…)

А как насчет центральных банков, смогут ли они спасти нас? К сожалению, любой здравомыслящий человек, который становится главным банкиром теряет все свои чувства и становится узником политической системы.

Решение?

Так что, если нетЧЮДА и если правительства или банки не могут спасти мир, кто же тогда может и какие есть решения. Вспомним мудрого господина фон Мизес, и посмотрим на возможности доступные в настоящее время:

"НЕТ СПОСОБА ИЗБЕЖАТЬ ОКОНЧАТЕЛЬНОГО КРАХА БУМА ВЫЗВАННОГО КРЕДИТНОЙ ЭКСПАНСИЕЙ. АЛЬТЕРНАТИВА ВСЕМУ - КРИЗИС ДОЛЖЕН НАСТУПИТЬ РАНЬШЕ КАК РЕЗУЛЬТАТ ДОБРОВОЛЬНОГО ОТКАЗА ОТ ДАЛЬНЕЙШЕГО КРЕДИТНОГО РАСШИРЕНИЯ, ИЛИ ПОЗДНЕЕ В КАЧЕСТВЕ ПОЛНОЙ КАТАСТРОФЫ ВАЛЮТНОЙ СИСТЕМЫ." Людвиг фон Мизес

Мизес абсолютно прав:

«Нет смыслаизбегатьполного краха бума вызванного кредитной экспансией». Что бы ни говорили политики, банкиры, экономисты и другие эксперты, нет никаких способов преодоления этого кризиса. Мы достигли конца пути, и теперь смотрим в бездну.

Кредитная система производства, которая началась в 1913 году, когда была создана Федеральная резервная система, начала свою финальную стадию в 1971 году, когда Никсон отменил золотое обеспечение доллара. Было ясно, по крайней мере последние 20 лет, что печальный исход будет неизбежен. Вопрос не стоял «Если», а только «Когда» это произойдет. Теперь понятно что ложное процветание мировых экономикпроисходило за счет печатания неограниченного количества денег, и что скоро наступит конец. Таким образомнам понятно про "если" и "когда", остался только один вопрос, КАК?

Чтобы попытаться ответить на этот вопрос, вернемсяк господину Мизес:

«альтернатива всему - кризис должен наступить раньше как результат добровольного отказа от дальнейшего кредитного расширения…»

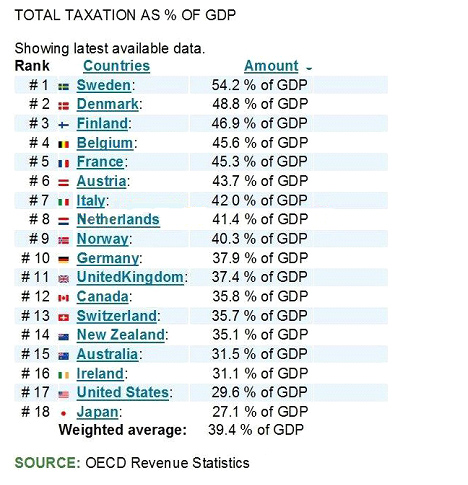

Остановить печатание денег и создание новых кредитов будет единственным разумным способом закончить неудавшийся квази-капиталистическо-социалистический эксперимент, который находится в процессе уничтожения структуры западного мира. В течение почти 100 лет мы жили в системе, основанной на долгах. Это создало ложное процветание, а также ложные ценности. Передача капитала из частных предприятий государствампосредством тяжелого налогообложения приближается к 50% во многих странах (см. таблицу).

В среднем на 18 промышленно развитых стран приходится 40%. Это означает, что в среднем 40% от развитой экономики переносится на не производящего что либо, то есть (правительство), которое в свою очередь теряет большую часть денег в процессе перераспределения. Но это не всё, , так как государство взяло на себя до 50% экономики в этих странах, желание работать, стремиться и идти на риск было отнято у основной части населения.

Для очень многих людей становится совершенно естественным полагаться на государство, а не на самих себя. И государство должно продолжать занимать(печатать) все больше бумажекдля сохранения этой экономики, основанной на иллюзии. Эта модель является абсолютно несостоятельной. Поэтомудополнительное печатание денег лишь усугубит кризис и сделает окончательный крах чюдовищно большим.Оптимальным решением было бы позволить финансовой системе взорваться прямо сейчас. Мы должны вернуть мир до уровня, где он был устойчивым. Последствиями этого взрыва будут крах финансовой системы и полное аннулированиедолгов.

Несмотря ни на что, это немыслимо для правительств или политиков, чтобы поставить мир на ноги без серьезных долгов, минимальноговмешательства государства, и центральных банков печатающих деньги. Это походило бы на лесной пожар, чтобы избавиться от всех старых деревьев. На их месте вырастут много зеленых побегов в виде сильной поросли. Переход будет тяжелым и нынешнее поколение будет испытывать огромные трудности. Но не отказаться добровольно от печатания денег сейчас, - означает просто задержать процесс, и последствия будут значительно болеее диструктивными и повлияют на будущие поколения.

Все, кто следит за моими статьями знают моё мнение:

Правительства во всем мире совершенно неспособны остановить печатание денег.

Это их единственный способ покупать голоса и оставаться у власти. Но это не всё,

Это единственный метод, который они знают.

Это было их изобретением для решения всех экономических проблем в последние десятилетия. Это не является новостью. Большинство империй прибегают к уменьшению стоимости денег за счет сокращения золота, серебра в монетах или печати бумажных денег. Насколько я знаю, никогда прежде это не делалосьстоль многими странами одновременно и до такой степени.

Так что не будет какого-либо добровольного отказа от создания кредитов,что же тогда будет? Снова давайте использовать слова Мизеса: "...или позднее в качестве полной катастрофы валютной системы". Проблемой на этот раз является то, что мы говорим не об одной валюте или об одной стране. Нет, речь идет о самых основных валютах мира. Мы использовали измерения валюты и экономики на основе относительности, т.е. по отношению друг к другу. Но это общее заблуждение, так как все основные валюты были в пути на дно за последние 100 лет. Большинство валют потеряли от 97% до 99% по сравнению с реальными деньгами-ЗОЛОТОМ - с 1913 года. А с 1999 года, большинство валют утратили 80% или более по отношению к золоту. Так что бумажные деньги были очень иллюзорной мерой богатства в последние 100 лет. Правительства создают кредитные и бумажные деньги и, следовательно, посредством мошеннических действий "кражи" у людей, и в то же время растущей зависимости людей от государства. Люди не понимают (или не хотят понимать), что ценность бумажных денег постоянно снижается. Но ЗОЛОТО разоблачаетлживую ценность бумажных денег. Вот почему правительства не любят золото и пытаются подавить цены на золото любыми способами.

Бесконечное печатанье денег.

И как же произойдёт крушение валютной системы? Ответ на этот вопрос очень прост -посредством бесконечного печатания денег. Неот программы жесткой экономии стран, которые могут печатать деньги. Правительства не в состоянии придерживаться мер экономии, так как это гарантированный способ потерять власть. А так как власть является главной целью всех правительств, они будут использовать любые методы, чтобы сохранить ее. В Еврозоне, отдельные страны, конечно, не печатают деньги, но ЕЦБ и МВФ позаботится об этом. Так, пока мировые лидеры мешкают и спорят на встречах G8, G20 и все других "сходках", это абсолютно гарантировано, что конечный результат будет одним. Правительства и центральные банки знают, что без безграничного печатания денег не было бы дефляционного коллапса банковской системы и мировой экономики.

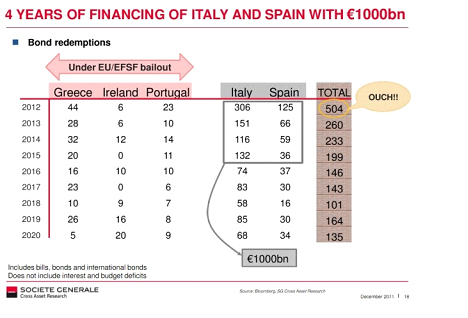

Приведенная ниже таблица показывает финансовые потребности стран PIGS в ближайшие несколько лет. Только Италия и Испания потребуют € 1 трлн в ближайшие 4 года, и 1 / 2 триллиона евро уже в 2012 году. Справится с этим может только печатный станок.

На протяжении многих лет было абсолютно понятно, (к сожалению очень небольшому меньшинству), что многие крупные суверенные государства являются банкротами, также как и мировоя финансовая систем. Банки выживают только потому, что они, с благословения правительства, покупают триллионы долларов токсичных и бесполезных активов по их полной стоимости. И в дополнение, существует более чем $ 1 квадриллионов просроченных ценных бумаг. Эти бумаги находятся за пределами банковского баланса и за ними нет практически никаких резервов. Банки сводятценность бумаг до нуля, а затем используют незначительный резерв в отношении этих бумаг.

Во-первых, взаимозачет действителен только в случае если контрагент платит. В случае когда контрагент не платёжеспособен, что весьма вероятно в приближающимся финансовом крахе, гросс остается гроссом и $ 1 квадриллион остается $ 1 квадриллионом.

Во-вторых, большая часть производных ничего не стоит или не можетзащитить инвесторов, как мы наблюдали, например, с Freddie Mac, Fannie Mae, а в последнее время Lehmans MF Global. MF Global купил «Кредитный дефолтный своп» для хеджирования своих инвестиций в греческий долг. Но они не поняли, что они купили, и оказалось, что никакой защиты нет.

Гиперинфляция

«Окончательная или полная катастрофа валютной системы» будет происходить в результате ослабления или неограниченного печатание денег, что очень скоро начаться в ЕС, США, Великобритании, Японии и многих других стран. И это разрушение валют приведет к гиперинфляции, как я уже говорил в течение многих лет. На протяжении всей истории, существенный дефицит государственного бюджета, приведший к созданию денег и печати всегда был причиной гиперинфляции. Потому что гиперинфляция всегда возникала в результате коллапса валюты, а не избыточного спроса.

Для любого мыслящего человека, это совершенно непостижимо, что правительства и центральные банки считают, что неплатежеспособный мир может быть спасен долговыми обязательствами страны банкрота, а затем покупкой самих эмитентов, так как нет другого покупателя. Это идеальный рецепт для самоуничтожения и "тотальной катастрофы системы".

МВФ, ЕС и другие чудовища.

Снова и снова, мир создает массивные дорогостоящие, бюрократические и необъяснимые структуры, которые имеют идеалистические и абсолютно нереальные цели.

Возьмите, например, МВФ. Их миссия гласит:

«Международный валютный фонд (МВФ) является организацией в 187 странах, и стимулирует глобальное валютное сотрудничество, обеспечивая тем самымфинансовую стабильность, содействие международной торговле, содействие высокому уровню занятости, устойчивому экономическому росту и сокращению бедности во всем мире.»

Если финансовая стабильность, высокий уровень занятости, обеспечения устойчивого экономического роста и сокращения бедности являются целями МВФ, то они проиграли в каждом отдельном случае. Итак, у нас есть организация, которая получает(занимает) деньги главным образом у обанкротившихся государств, а затем одалживает деньги в страны, которые не могут или не будут когда-либо возвращать эти средства. Мир не нуждается в чудовищных и дорогостоящих структурах, которые совершенно не справляются со своими миссиями. Таким образом, МВФ должен быть закрыт.

Что касается ЕС, они утверждают, на их сайте:

«Основными целями Союза являются в настоящее время содействие миру, ценностей Союза и благополучия своих народов". Есть и другие цели, такие как: "устойчивое развитие на основе сбалансированного экономического роста и ценовой стабильности, высоко конкурентной, социальной рыночной экономики, направленной на обеспечение полной занятости и социального прогресса, а также высокий уровень защиты и улучшения качества окружающей среды.»

ЕС или ЕЭС, как она называлась в начале, был создан в конце 1950-х. Это был период расцвета, в мировой экономике на основе реального роста (не долга). Как это часто бывает, политики с иллюзиями величия создавали супер структуру с единственной функцией - хорошие времена. Главная цель ЕС о мире и благополучии людей в настоящее время подвергается серьезным испытаниям. Если мы, например, спросим испанскую молодежь (50% безработных) об их благосостоянии или у греческого и португальскогонародов и т.д., в ответ мы получим тираду нелитературных выражений и жалобв адрес ЕС. Вместо "создавать мир", мы наблюдаембольшую напряженность внутри ЕС, которая может привести к серьезным конфликтам. А что касается "сбалансированного экономического роста и полной занятости", это и вовсе злая шутка. Ложное процветание, в основном на основе долга, также пришло к концу, и ЕС может выжить только с помощью бесконечной эмиссии денег. Но даже это будет лишь временная передышка. ЕС, это не удачный эксперимент, который является чрезвычайно дорогостоящим и неэффективным. Экономического разорения Ирландии, Греции, Испании, Португалии, Италии, Франции и т.д. не произошло бы в той же степени, в не ЕС. Как и все искусственные валюты, Евро был обречен на провал. Без евро, такие страны, как, например, Ирландии, Испании или Греции могли выздороветь гораздо быстрее.

Финальная или полная катастрофа

Таким образом, мы движемся к завершающей стадии, либо как Мизес говорит «окончательный или полной катастрофе валютной системы». Я не думаю, что даже Мизесмог предусмотреть в своё время, что это может затронутьбольшую часть мира, а не только одну страну. Вот почему эта катастрофа будет беспрецедентной в мировой истории и иметь последствия, которые будут влиять на мир в экономическом, социальном и геополитическом плане в течение очень долгого времени.

Хочешь спастись - инвестируй в ЗОЛОТО.

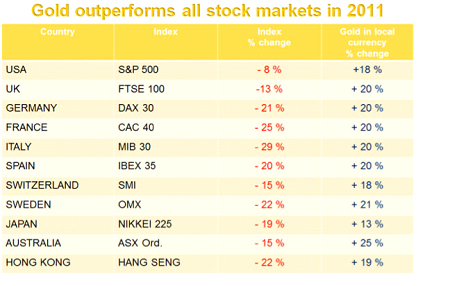

С 2002 года мы советуем инвесторам вкладывать до 50% своих активов в физическое золото, и хранить вне банковской системы. Начиная с 2002 года цена на золото росла от 15% до 20% в год, в зависимости от базовой валюты. Большинство фондовых рынков же упали на 70-85% по отношению к золоту в последние десять лет. Несмотря на это большинство основных групп инвесторов (институциональные, фонды, управляющие активами или физические лица) не владеют золотом. Золото это и есть деньги и отражение полного обесценивания бумажных денег. Но большинство инвесторов не понимают ценности золота.

Типичные аргументы, которые я слышу:

«мы же не можем есть золото» или «мы же не можем платить золотом» Похоже, что эти инвесторы предпочитают есть бумажные деньги. А что касается аргумента, что золото не приносит урожая, кто нуждается в доходности активов, которыев большинстве превзошли все основные активыза последние 11 лет. И если мы посмотрим на 2011 г., золото значительно превзошло фондовые рынки в большинстве крупных стран. На фоне снижения фондовых рынков от 1% до 24% в 2011 году, золото выросло более чем на 20%, в отношении всех основных валют.

Таким образом, по сравнению с золотм все фондовые рынки чувствуют себя крайне плохо, однако, многие но ещё далеко не все инвесторы готовы сами себе в этом честно признаться и продолжают «делать хорошую мину при плохой игре».

Фондовые рынки получат временную пользу от QE, но мы по-прежнему считаем, что они упадут еще на 90% в отношении золота в ближайшие несколько лет.

Коррекция в отношении драгоценных металлов в настоящее время закончится и мы увидим взлётцен на металлы к новым высотам в 2012 году. На недавнем симпозиуме по золоту в Сиднее,я имел честь познакомиться с Альф Фиелд. Альф выступал с Эриком Спротт, Джон Эмбри и Бен Дэвис и другими. Альф является одним из немногих в мире, если не единственный, кто знает, как успешно применить принцип Эллиотта в отношении золота. Его ближайший прогноз на золотоэто не менее $ 4500 за унцию. Иэто не предел. Это означает, что серебро будет стоить $ 150. Эти технические прогнозы, безусловно подтверждают основы, изложенные в этой статье.

Мир находится в хаосе и нет абсолютно никакого решения на этот беспрецедентный кризис. Гипер-инфляционная депрессия, которую мы будем испытывать в ближайшие несколько лет, полностью уничтожит большинство богатств основанных на кредитах, которые были созданы в последние несколько десятилетий.

Для того чтобы сохранить богатство и сохранить капитал нетронутым, чрезвычайно важно сохранить основную часть инвестиционных активов в драгоценных металлах, за пределами банковской системы. Но для инвесторов, которые продолжают следовать общепринятой точке зрения, они к сожалению очень скоро обнаружат, что их инвестиционная стратегия была губительной и далеко не мудрой.

На правах рекламы

Директор Бельгийской Компании 4CDiamondBVBA

Майкл Торнер (MichaelTorner) Перевод с английского.

www.investingold.ru

Antwerpen, 12.12.2011

ВКонтакте

ВКонтакте

Вы можете приложить к своему отзыву картинки.